代理問題、公司治理與盈餘穩健性

Agency Problems, Corporate Governance and Accounting

Conservatism

高蘭芬 Lanfeng Kao 陳怡凱 Yi-Kai Chen 陳美蓮 Mei-Lian Chen

國立高雄大學National University of Kaohsiung

This version: April 2009

聯絡作者:高蘭芬,國立高雄大學金融管理學系副教授,地址:811 高雄市楠梓區高雄大學路

代理問題、公司治理與盈餘穩健性

Agency Problems, Corporate Governance and Accounting

Conservatism

摘要

本研究主要探討盈餘穩健性是否可以降低企業利害關係人之間的代理問題,以及公 司治理機制與盈餘穩健性是否存在替代的關係。實證結果發現,盈餘穩健性可以降低與 經理人有限責任有關、與自由現金流量有關、與控制股東控制權與盈餘分配權偏離相 關,以及與董監事股權質押有關的代理問題,但對於因經理人超額薪酬所引發的代理問 題,卻無法透過穩健性解決。研究也發現當公司存在可降低代理問題的其他機制時,例 如高利息保障倍數、高現金股利率,以及良好公司治理機制時,公司盈餘穩健性程度愈 低,顯示公司治理機制與盈餘穩健性存在替代關係。 關鍵字:穩健會計、代理問題、公司治理Abstract

This paper investigates the effectiveness of conservatism in mitigating the agency problems among stakeholders. The paper also examines whether the governance role of conservatism could be substituted by other corporate governance mechanisms. The empirical results indicate that conservative accounting reduces moral hazard caused by managers’ limited horizons and limited liability, and agency problems due to free cash flows, deviation between control and cash flow rights and directors’ shares collateralization. However, conservative accounting cannot mitigate interest conflicts induced by over-compensation of managers. Our results also show that firms tend to use less conservative accounting under stronger corporate governance implying that the governance role of conservatism could be substituted by other governance mechanisms.

代理問題、公司治理與盈餘穩健性

Agency Problems, Corporate Governance and Conservatism

壹、 研究動機與目的

穩健性係指會計盈餘在反映當期經濟盈餘時,反映經濟損失之時效性較反映經濟利 得之時效性高,也就是認列經濟損失與利得時存在時效不對稱。如存貨成本與市價孰低 法之應用,商譽、長期股權投資或固定資產之價值減損測試,以及或有事項之會計處理 等都是例子。Basu(1997)認為盈餘穩健性為會計準則對於利得或損失的認列的要求不 一致,會計準則對於好消息之認列標準嚴於壞消息之認列標準,進而造成盈餘對於壞消 息的反應快於好消息的現象,Basu 將此差異定義為不對稱之盈餘時效性且利用此差異衡 量穩健性。 過去研究主要以契約論、訴訟論、稅務管制論的觀點說明公司對穩健性的需求(Basu, 1997;Givoly and Hayn, 2000;Shackelford and Shevlin, 2001;Watts, 2003),其中以從契 約論的角度探討對穩健性需求的文獻最為廣泛。Watts(2003)指出穩健會計乃是為了解 決公司契約各方面當事人間因資訊不對稱、報酬不對稱(asymmetric payoffs)、有限期 間(limited horizons)與有限責任(limited liability)所導致的道德危機(moral hazard), 所發展出的一種有效率的契約機制。以債務契約為例,債務契約之限制條款大部分依據 或限制於財務報表變數,因此債權人之權益基本上揭露於財務報表,及時認列經濟損失 可以更迅速發動為反債務契約限制條例之債權保全程序,將決策權利及時移轉致債權 人,以限制經理人從事過度股利發放、舉借新債、增加投資、購併或分割等可能損害債 權人權益之行為(Ball and Shivakumar, 2005;Watts, 2003),提高債務契約的效率性,降 低股東與債權人間的代理問題,進而降低債務的資金成本(Givoly and Hayn, 2000; Ahmed et al., 2002;Watts, 2003;Ball and Shivakumar, 2005;Ball, Robin and Sadka, 2008; 姜家訓和葉鴻銘, 2007;LaFond and Watts, 2008)。近幾年不論國際準則(IAS)或是 GAAP 都是傾向以公平價值(fair value)來評價 資產與負債,對於以在會計界實施多年的穩健會計,FASB 表達負面看法,認為穩健性 對於利得及損失不對稱的認列方式會降低資訊的攸關性,會增加股東與經理人之間資訊 的不對稱程度,因此目前傾向廢除之,全面改採公平價值。從決策攸關性的角度,目前 所採用的歷史成本原則與穩健會計(conservatism)基本上並不符合投資人的需求。會計 資訊有用性建立於兩個品質特性--攸關性(relevance)與可靠性(reliability),攸關性係 指資訊對決策的影響力,可靠性則是與財務報導資訊允當表達有關。以往我們經常必須 犧牲部分攸關性以提高可靠性,而可靠的資訊通常都是較保守穩健的數字。這種對可靠 性的強調使得會計系統所產生的資訊對投資人而言攸關性不足。 然而,也有學者提出不同的看法,認為穩健性仍有存在的必要,主要支持的理由在 於穩健性可以降低企業與利害關係人之間的代理問題(Watts, 2003; LaFond and Watts, 2008)。Watts(2003a)認為 FASB 為了達到”資訊中立性”試圖禁止穩健性,這樣的作法

並未考慮穩健性存在與增加之原因,長期而言 FASB 政策可能會失敗及產生非預期結

果。LaFond and Watts(2008)認為資訊不對稱隨投資機會變動,因成長機會無法驗證, 當成長機會愈大則資訊不對稱程度愈大,然而透過穩健會計可以降低因成長機會引起的 資訊不對稱。LaFond and Watts 的實證結果發現前期與當期資訊不對稱的變動與當年度 盈餘穩健性的變動呈現正相關,表示資訊不對稱變動領先或同時於盈餘穩健性,而在資 訊不對稱增加最多的群組中,當期資訊不對稱的增加,則下期資訊不對稱減少,說明資 訊不對稱增加使盈餘穩健性增加,進而減少下期資訊不對稱,整體而言支持穩健性降低 經理人操縱盈餘的誘因與能力,進而降低資訊不對稱,最終提高公司價值,若廢除穩健

性將增加管理者與投資人之間的資訊不對稱,而非 FASB 所認為降低之。LaFond and

Roychowdhury(2008)認為穩健性的反對者須正視為何穩健性可長期的存在的原因,與 存在之利益。若規範者(制訂者)與標準設定者在未完全了解穩健性利益下試圖消除穩 健性,其結果可能有害於財報。

道德危機及利害關係人間代理問題上的角色,如果穩健性能有效降低代理問題,FASB 純粹以穩健性會降低資訊攸關性做為其存廢的判斷,適當性的確有待商榷,必須同時考 量穩健性對於降低代理成本的貢獻。因此,本研究第一個研究目的在於探討穩健性可以 降低哪些利害關係人間的代理問題(例如:內部人 vs.外部人,內部人 vs.外部股東,債權 人vs.經理或股東,控制股東(大股東)vs.外部股東(小股東))?特別是針對台灣所存 在的控制股東的代理問題,穩健性的存廢與否是否會產生與英美研究不同的結論?理論 上,若盈餘穩健性有助於降低代理問題,則代理問題愈嚴重的企業,資金提供者對於穩 健性的需求預期會愈高,本研究實證結果發現盈餘穩健性可以降低因經理人有限任期與 有限責任所產生道德危機(假說一)、與自由現金流量有關的代理問題(假說四)、因控 制股東席次控制權與盈餘分配權偏離的代理問題(假說五)、董監事質押有關的代理問 題(假說六),以及債權人相關的代理問題(假說七),但對於因經理人超額薪酬(假說 二、三)所產生的代理問題卻無法透過盈餘穩健性減輕。特別的是,當員工分紅佔盈餘 比率以及董監事薪酬佔盈餘比率較高時,理論上企業的代理問題較嚴重,穩健性應該較 高,但相反的,這類的代理問題因為經理人、董監事的利益直接連結到報導盈餘,反而 傾向降低盈餘穩健性程度以圖利自身利益的趨勢,使企業的盈餘穩健性反而較差(假說 二、三)。 本研究的第二個目的是探討資本市場中是否存在可完全替代穩健性功能的其他公 司治理機制(例如董事會)?若資本市場中存在其他可降低資訊不對稱且相對成本較低 的機制,那麼公司應可不用承擔因使用穩健性喪失資訊攸關性的成本,全面依FASB 的 主張改採公司市價會計準則。也就是說,若存在其他可降低代理問題的機制,則穩健會 計的效益也就大幅下降。但若公司治理機制無法取代資本市場對穩健性功能之需求,則 穩健會計仍有存在的必要。本研究實証結果發現當公司存在可降低代理問題的其他機制 時,例如良好的公司治理機制,公司對盈餘穩健性需求的程度降低,換言之,公司治理 機制與盈餘穩健性呈現替代關係,當公司治理機制愈好,公司盈餘穩健性程度愈低(假 說九)。 本研究的主要貢獻有四。首先本研究廣泛的探討各種代理問題與盈餘穩健性之關聯

性,本研究所探討的代理問題包括,經理人的有限期間與有限責任、經理人(或控制股 東)超額薪酬、自由現金流量假說與資訊內涵假說、控制股東盈餘分配權與控制權偏離, 以及股東與債權人之間的代理問題。實證結果證實大抵支持 Watts(2003)的論點,盈 餘穩健性可降低代理問題,但以台灣企業為樣本卻發現超額薪酬問題無法透過盈餘穩健 性減輕,盈餘穩健性或許還會成為代理問題的一部分。其次,債權人代理問題部分,本 研究除了考慮過去研究常用的負債比率外,也使用與獲利相關的利息保障倍數及 ROA 標準差衡量債權人代理成本,結果發現利息保障倍數可以做為公司獲利的保證,因此可 以降低債權人對於盈餘穩健性的需求。第三,本研究發現東南亞及台灣特殊文化產生的 控制股東與少數股東之間的代理問題可以透過加強盈餘穩健性來降低他們帶來的衝 擊。東南亞與台灣地區大部分以家族企業為主,大部分會使用金字塔結構、交叉持股增 加對企業的控制能力,本研究發現主要導致代理問題的控制股東席次控制權與盈餘分配 權偏離問題可以透過加強盈餘穩健性來降低他們帶來的衝擊。而台灣企業的另一常見代 理問題--董監事質押,也可透過穩健性來降低其產生的代理問題。最後,本研究探討公 司治理機制與盈餘穩健性之關聯性,發現公司治理機制與盈餘穩健性呈現替代關係,說 明盈餘穩健性的部分功能可由公司治理機制取代,其結果支持Bushman et al.(2004)與

LaFond and Roychowdhury(2008)論點。因此隨著公司治理機制愈趨健全,穩健會計的 公司治理功能將大幅降低,因此本研究支持會計制度往公平價值(fair value)來評價資 產與負債的方向,以提升會計資訊的攸關性。

貳、 相關文獻與研究假說建立

一、 公司代理問題與盈餘穩健性的關聯性 代理問題主要因資金提供者與資金使用者之間的資訊不對稱所產生的(Hart, 1995),公司的經理人與控制股東為資訊充分者,債權人與外部股東為資訊不充份者, 當經理人(或控制股東)與外部股東、債權人的利益衝突愈高時,經理人在有限期間、 有限責任與自利動機下,以及透過金字塔結構、交叉持股進而控制公司的控制股東在自利的動機下,可能為了追求私人利益,採取不利於公司整體利益目標的行為,降低公司 價值(Shleifer and Vishny, 1997;La Porta et al., 1999;Claessens et al., 2000;Johnson et al., 2000;Wiwattanakantang, 2001;Watts, 2003;LaFond and Roychowdhury, 2008)。

Watts(2003)認為穩健會計可以解決因為資訊不對稱、不對稱報酬、有限期間、股 東有限責任(對債權人而言)所引發的道德危機問題,因此盈餘穩健應可以降低代理問 題。本研究首先探討各種常見的代理問題,討論盈餘穩健性是否有助於降低各類代理問 題。常見的股東代理問題包括所有權與控制權分離下導致的代理問題、大股東(控制股 東)與小股東之間的代理問題及薪酬契約下員工分紅、董監事薪酬引發的代理問題。本 研究所探討的代理問題包括,經理人的有限期間與有限責任(假說一)、經理人(或控 制股東)超額薪酬(假說二與三)、自由現金流量假說(假說四)、控制股東盈餘分配權 與控制權偏離與質押行為(假說五與六),以及股東與債權人之間的代理問題(假說七)。 分述如下: 經理人的有限期間與有限責任會產生經理人與股東的代理問題(Watts, 2003a; LaFond and Roychowdhury, 2008)。經理人在有限的任期與有限責任下,經理人可能無 法享受提升公司價值之投資計畫帶來的獲利,而公司無法在經理人卸任後追朔經理人於 任期內所有投資決策、融資決策、股利政策的責任或無法獲得全額的賠償,因公司對經 理人之求償部分應遠低於投資決策錯誤導致的損失。當經理人愈不需承擔錯誤決策、或 損害公司價值之決策的責任時,經理人愈可能執行對自身較有利的決策。Denis et al. (1997)和 Knezevic and Pahor(2004)認為當經理人的任期愈長、異動次數愈低時, 經理人對於公司環境與目標均較為熟悉,能夠掌握公司的運作,且其忠誠度與向心力較 強,此時經理人與股東間的代理問題應較低。Gibson(2003)和 Tsai et al.(2006)實證 顯示公司績效愈差時,高階主管異動的機率則愈高,說明公司績效與經理人異動呈現負 相關,因此當經理人為了避免被替換的危機,可能會使用盈餘管理提升公司的獲利,進 而加深經理人與股東之間的代理問題。簡言之,當經理人的任期愈短、經理人的替換率 愈高,則經理人愈可能圖利自己,因此外部人對於公司穩健性需求理論上會愈高。 假說一:經理人的替換次數愈高的公司,則公司盈餘穩健性程度愈高。

當員工股票分紅市值與董監事薪酬佔淨利比率愈高,表示經理人(通常是員工分紅 計畫最大受惠者)與控制股東對一般股東盈餘分配利益的剝奪程度愈高,理論上該比率 愈高,代理成本越高,投資人對穩健性的需求也應該愈高。然而,員工分紅計畫帶給經 理人高度盈餘管理的動機,經理人若採用較不穩健的會計原則,快速認列盈餘並遞延損 失,可提升會計盈餘,在既定的員工股票分紅比率下,經理人的員工分紅(薪酬)也可 增加。在董監酬勞部份,當董監事薪酬以會計盈餘為基礎時,董監事可能放縱經理人投 過盈餘管理之行為高估公司盈餘,提高董監薪酬。儘管台灣董監事大部分為控制股東, 但當控制股東(董監事)因經理人的盈餘管理行為獲利程度高於極大化公司價值所產生 的利益時,控制股東(董監事)是可能放縱經理人圖利自身之行為。林維珩與陳如慧 (2005)以電子業為研究主軸,發現員工分紅、員工股票分紅與經營效率有顯著的負向 影響;鍾志杰(2007)指出董監事薪酬水準愈高時,董監事從事盈餘管理的行為愈大。 基於上述推論,本研究認為,儘管從事前的角度而言,員工股票分紅市值與董監事薪酬 佔淨利比率愈高,代理成本越高,投資人對穩健性的需求也應該愈高,但當員工(經理 人)紅利與董監事薪酬佔盈餘的比率愈高,經理人與董監事透過提高盈餘的盈餘管理行 為所得的利益相對愈大,因此事後可能出現兩者比率愈高,盈餘穩健性反而愈低的現象。 假說二:員工股票紅利市值佔盈餘的比率愈高,則公司盈餘穩健性程度愈低。 假說三:董監事薪酬佔盈餘的比率愈高,則公司盈餘穩健性程度愈低。 當公司管理者與投資人間存在資訊不對稱,現金股利的支付可作為管理階層降低代 理問題的方法之一。Jensen(1986)提出自由現金流量假說,定義自由現金流量為公司 投資全部淨現值為正的投資方案後所剩餘的現金,當公司管理權與經營權分離時,在自 利動機下經理人通常有過度投資的傾向,投資於淨現值為負的投資計畫或浪費在無效率 的組織上,引起股東與經理人間的代理問題。當自由現金流量愈多,則管理者與股東之 間的代理問題愈嚴重。倪衍森與廖容岑(2006)指出家族公司利用發放現金股利來減輕 外部股東對公司存在家族控制股東所引發代理問題之疑慮。基於上述論點,推論現金股

利的發放與穩健性皆可降低資訊不對稱與代理問題,因此公司現金股利支付率愈高時, 外部人對於公司盈餘穩健性的需求應較低。

假說四:現金股利率愈高,則公司盈餘穩健性程度愈低。

東亞國家大部分公司由家族公司控制,控制家族通常使用金字塔結構1與交叉持股2

的方式增強其控制力(La Porta et al., 1999),加深控制股東控制權與所有權的偏離3。

Claessens et al.(2000)4指出東亞國家主要的代理問題不是經理人與所有權人間的利益

衝突,而是控制股東與外部股東間的利益衝突。Yeh 與 Lee(2001)發現台灣上市公司

有 76%為家族控股公司,且董事會有 66.45%被控制家族所完全掌握,台灣的公司也存

在Claessens et al.(2000)所指出控制股東的代理問題。

過去研究發現當控制權與現金流量權偏離程度越大,控制股東越會追求自身利益極 大化,侵害小股東的財富,使公司價值降低(Shleifer and Vishny, 1997;La Porta et al., 1999;Claessens et al., 2000;Johnson et al., 2000;Wiwattanakantang, 2001;Claessens et al., 2002;高蘭芬,陳振遠與李焮慈, 2006)。如 Claessens et al.(2002)針對東亞國家的上市 公司進行研究,實證結果顯示最終控制者的現金流量權愈大,公司的市價淨值比愈高; 最終控制者的控制權與現金流量權偏離程度愈大,公司的市價淨值比卻愈低。Lee and Yeh(2004)同樣也發現控制股東所擔任的董事席次佔全體董事比率愈高,以及控制股 東投票權偏離現金流量權比率愈大的公司,其下一年度發生財務危機的機率將會提高。 基於上述推論,本研究推論當企業的控制股東控制權(包括股份控制權或席次控制權) 與現金流量權偏離程度愈高時,外部人對於公司盈餘穩健性的需求愈高。 假說五:當企業控制股東控制權與現金流量權偏離程度愈高,則公司盈餘穩健程度愈高。 1 La Porta et al.(1999)將金字塔結構定義為控制股東至少透過一家上市公司掌控被控制公司。 2 La Porta et al.(1999)將交叉持股定義為控制公司持有控公司的股權,或控股公司在被控公司控制範圍。 3 Claessens et al.(2000)以“現金流量權/ 控制權”,La Porta et al.(2002)以”控制權-現金流量權”衡量 控制權與現金流量權的偏離程度。

4 Claessens(2000)以東亞 9 個國家為對象,探討最終控制權者之所有權與控制權的分離,國家為香港、 印尼、日本、南韓、馬來西亞、菲律賓、新加坡、台灣和泰國。

董監事的質押行為在台灣相當普遍,以往研究大抵支持董監質押比率對公司績效有 負面影響(Kao et al., 2004;Lee and Yeh, 2004;Kao and Chen, 2007)。董監事將個人持股 進行抵押獲得資金,可使董監事資金使用的活絡度提高,但也衍伸董監事實質持股降低 的問題。當董監事實質持股下降,董監事監督經理人的誘因下降,也使董監事個人利益 與企業利益不一致程度提高,因此對公司價值有負面影響。理論上,若穩健性可以降低 此類代理問題,則預期當董監事質押比率愈高,投資人對穩健性需求也將提高。 假說六:當董監事的質押比率愈高,則公司盈餘穩健性程度愈高。 上市櫃公司皆為股份有限公司,代表公司股東為有限責任,當公司面臨經營危機或 破產時不須以個人資產做為賠償,此時會傷害權人之權益。當公司淨資產高於舉債之資 金成本時債權人只獲得本利和,但在公司淨資產低於舉債之本利和時,公司股東有權選 擇倒閉使債權人承受損失。因此債權人相對重視公司最低可償還之淨資產價值,以保障 債權人權益(Watts, 2003b)。然而,債務契約的設定大部分依據或限制於財務報表變數, 因此債權人可藉由債務契約來降低公司過度舉債,降低債權人面臨之風險過高且減緩內 部人與債權人利益衝突和股利政策問題。但經理人為了自身利益與避免公司違反契約限 制條款而使用盈餘管理時,使債務契約限制條款無效率、超額股利發放、幫助股東損害 債權人對資產的請求權、發行債務時高估債務價值,進而損害債權人之權益(Jensen and Meckling, 1976),因此債權人較傾向公司使用較穩健會計原則以避免經理人高估公司淨 資產(盈餘)誤導債權人之判斷及預先了解經理人之決策。Ahmed et al.(2002)指出當 債權人與股東間因股利政策(過度支付股利)衍生的利益衝突愈大,其會計政策愈趨於

穩健。Ball, Robin and Sadka(2008)指出債券市場對財務報表之需求程度高於權益市場,

主要因許多的債務契約依據或限制財務報表變數,例如利息保障倍數與財務槓桿比率。 這些研究支持盈餘穩健性提高契約的效率性。

過去文獻衡量債權人代理問題的代理變數大部分為負債比率(LaFond and Watts, 2008;Khan and Watts, 2007;許文馨與詹凌菁, 2008)或長期負債比率(Ahmed et al., 2002;Ahmed and Duellman, 2007;姜家訓和葉鴻銘, 2007),本研究除了考慮負債比率

外,也納入其他與債權人保障相關的代理變數,包括利息保障倍數(Ahmed et al., 2002)、

營運風險(ROA 標準差)(Ahmed et al., 2002),以衡量債權人代理問題與盈餘穩健性之

關聯性。 當負債比率愈高時,債權人面臨經理人為了避免違反債務契約執行的盈餘管理可能 性愈高,負債愈高也表示股東出資愈低,股東可能有道德風險從事高風險的投資策略, 當公司投資失利時債權人承擔損失部分較高,增加債權人之風險。而股東為有限責任, 在公司淨資產低於舉債之本利和時,公司股東有權選擇倒閉使債權人承受巨額損失。上 述理由皆說明負債比率愈高,債權人的風險愈高,預測債權人愈傾向使用盈餘穩健性以 降低此類代理問題。當公司營運風險(ROA 標準差)愈高,表示公司獲利的穩定性愈 差,公司可支付利息與本金的能力與持續性受到相當的遲疑,債權人的風險愈高,因此 推論債權人對於公司盈餘穩健性的需求愈高;當利息保障倍數愈高,公司的獲利可以支 付債權人利息與本金的可能性愈高,債權人保障程度愈高,因此當公司利息保障倍數愈 高,債權人對公司盈餘穩健性的需求愈低。 假說七(a):長期負債比率愈高,則公司盈餘穩健性程度愈高。 假說七(b):營運風險(ROA 標準差)愈高,則公司盈餘穩健性程度愈高。 假說七(c):利息保障倍數愈高,則公司盈餘穩健性程度愈低。 二、 公司治理機制與盈餘穩健性的關聯性 本研究第二部份探討台灣企業公司治理機制對盈餘穩健性的影響(假說八)。以往 公司治理機制與穩健性關係的相關研究,大部分以內部(外部)董事比率、董事長是否 兼任 CEO、董事會規模、董事持股比率(外部董事持股比率)、獨立董事比率、機構法 人持股等變數衡量公司治理品質。然而,實證結果並不一致,有些研究發現公司治理品 質與盈餘穩健性呈現正相關(Beekes et al., 2004;Ahmed and Dullman, 2007;Garcia Lara et al., 2007),有些則發現呈現負相關(Bushman et al, 2004;LaFond and Roychowdhury,

2008),也有些特性則無關。例如,Beekes et al.(2004)發現若外部董事席次比率愈高,

度愈低則外部人對公司治理的需求程度愈高,盈餘時效性與公司治理之強度(strength) 呈現負相關。Ahmed and Duellman(2007)指出內部董事比率與穩健性呈現負相關,外 部董事持股比率與穩健性呈現正相關,但若以應計基礎衡量盈餘穩健性,則發現外部董

監事席次與盈餘穩健性呈現負相關,此外控制其他特性,董事會規模、董事長與 CEO

分離與盈餘穩健性無顯著相關;Garcia Lara et al.(2007)發現當董事會對 CEO 控制程 度較高時,公司盈餘對壞消息的敏感性高於公司治理較弱的公司,表示董事會較可控制 CEO 時公司的盈餘穩健性程度較高。CEO 對於董事會影響程度較低的公司相對 CEO 對

董事會影響程度較高的公司,其盈餘穩健性程度較高;LaFond and Roychowdhury(2008)

指出董監事持股比率、CEO 為創始者時與穩健性呈現負相關以及外部董事所有權與穩健 性無顯著相關。姜家訓和葉鴻銘(2007)認為股權分散的公司對盈餘穩健性需求高於內 部股權集中的公司,內部股權集中的公司主要透過內部的協調機制降低資訊不對稱的問 題,但股權分散的公司,每位股東之力量較弱則須透過財務資訊的公開揭露以降低資訊 不對稱的問題,且公司治理機制的優劣對公司非常重要。當公司治理不彰且外部股東缺 乏足夠的力量(例如:董事實質持股比率偏低、董事會缺乏獨立性、董事會規模小易受大 股東所操控、機構法人持股偏低),經理人可能缺乏足夠誘因及時認列經濟損失而造成 盈餘穩健性程度不足。 過去文獻對於公司治理機制與穩健性之關聯性的研究,呈現相當不一致性的結果, 可能的原因是模型的因果關係不正確,因為穩健性不是公司最終目的,盈餘穩健性可能 與其他公司治理機制一樣應為降低代理問題的手段,最終為增加公司價值。因此當企業 存在可完全取代穩健性來降低資訊不對稱的其他治理機制功能,則公司就不在需要再採 用盈餘穩健性,此時董事會特性與盈餘穩健性將為負相關;相反的,若董事會無法完全 取代穩健性,則公司治理健全的公司可能會要求經理人採用穩健性,使兩者呈現正相關。 本研究認為公司治理與盈餘穩健性皆為降低代理問題的機制之一,最終為降低代理 問題,增加公司價值,雖然使用穩健性可以降低股東與經理人間的代理問題,但也喪失 資訊的攸關性,因此公司須衡量使用穩健性所帶來的成本與效益。當董事會獨立性愈 高、監督強度愈強,其公司的契約效率性愈高及愈清楚使用穩健性之會計原則的優缺

點,較能清楚衡量穩健性的使用帶給公司的利弊程度,當其他的公司治理監督機制可完 全或部分替代穩健性降低資訊不對稱的功能,且其付出成本低於穩健性時,公司治理愈 好的公司較不傾向使用穩健性,此時董事會特性應與穩健性呈現負相關,因此本研究推 論董事會特性應與盈餘穩健性呈現替代關係,當公司治理機制愈完善時,公司盈餘穩健 性的程度愈低。 假說八:公司治理機制愈完善,則公司盈餘穩健性程度愈低。

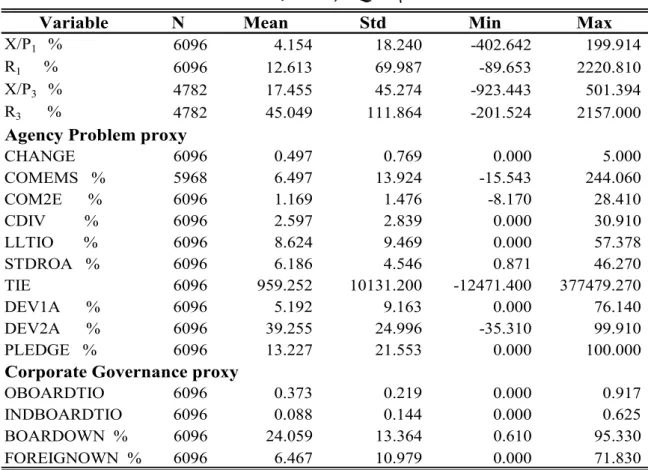

參、 樣本選擇與敘述統計量

本研究以台灣上市櫃公司為研究對象,分析1997 年到 2007 年台灣公司盈餘穩健性 的趨勢與整體概況。本研究排除金融保險業、證券業,且移除股價或財務及非財務資料 遺漏值和各變數間上下0.1%的觀察值,以減少極端值的影響。 假說一至七探討各種代理問題與盈餘穩健性關係,本研究採用以近三年總經理異動 次數(CHANGE)做為假說一經理人替換次數的代理變數;以員工股票分紅佔盈餘比率 (COMEMS)、董監事薪酬(COM2E)、現金股利率(CDIV)做為假說二~四的代理變數;以股份盈餘偏離差(DEV1A)、席次盈餘偏離差(DEV2A)、席次股份偏離差(DEV3A)

5以及董監事質押比率(PLEDGE)做為假說五與六中控制股東與少數股東間代理問題的

代理變數;以長期負債比率(LLTIO)、ROA 標準差(STDROA)以及利息保障倍數(TIE)

做為假說七中經理人或股東與債權人間代理問題的代理變數。 此外,假說八探討公司治理變數與盈餘穩健性是否存在替代關係。公司治理程度的 衡量包括外部董監事比率(OBOARDTIO)、獨立董事比率(INDBOARDTIO)、董監事 持股比率(BOARDOWN)、外資法人持股比率(FOREIGNOWN)。 表1 為主要變數的敘述統計,X/P1 與 X/P3分別為公司當年度(第t 期,t =1997-2007) 5股份盈餘偏離差=股份控制權-盈餘分配權;席次盈餘偏離差=席次控制權-盈餘分配權;席次股份偏離差=席次控 制權-股份控制權。 其中股份控制權又稱投票權,係最終控制者所控制之持股率,公式=(直接持股+間接持股), 採La Porta 作法,以控制鏈最末端持股率為間接持股。盈餘分配權又稱現金流量請求權,即最終控制者所享有之盈 餘分配權,公式=(直接盈餘分配權+Σ 各控制鏈之間持股率乘積),直接盈餘分配權=(家族個人持股%+家族未上 市公司持股%)。席次控制權=最終控制者控制之董監事席次/全部董監事席次,即席次控制權,董事會家族化與內部 化程度。

及累積三年(第t-2 期至第 t 期,t =1999-2007)繼續營業項目的稅後淨利佔期初公司股 票市值的比重,R1與 R3分別為當年度及累積三年股票報酬。X/P1 與 X/P3的平均數為 4.154%與 12.613%,R1與R3平均數分別為12.613%與 45.049%。有限任期/責任、超額薪 酬、自由現金流量部分,近3 年來總經理(內部稽核人員)更換次數平均為 0.497 次(0.35 次),員工股票分紅市值(董監事薪酬)佔稅前盈餘的比重平均為 6.497%(1.169%), 現金股利率的平均為 2.597%;大股東(控制股東)與小股東部分,控制股東股份控制 權與盈餘分配權偏離差平均為 5.192%、席次控制權與盈餘分配權偏離差平均高達 39.255%、董監質押比率平均為 13.227%,從上述數據可看出,在台灣席次盈餘的偏離較 股份盈餘的偏離嚴重,控制股東所擁有的董事席次比率較其持股比率高出四成之多,反 映控制股東與外部股東之間的代理衝突相當大;債權人代理衝突部分,長期負債比率平 均為8.624%、ROA 標準差(營運風險之代理變數)平均為 6.186%、利息保障倍數平均

為959.252 倍,長期負債比率低於國外(Ahmed and Duellman, 2007, 21.9%),表示台灣

長期資金需求對於權益的依賴可能高於美國。在公司治理機制部分,外部董監事比率平 均為37.3%、獨立董監事比率平均為 8.8%、董監事持股比率平均為 24.059%、外資持股 比率平均為13.227%。

肆、 實證結果分析

一、 台灣1997~2007 年盈餘穩健性程度與趨勢 穩健性定義為會計準則對於利得或損失的認列、變化的要求不一致,會計準則對於 好消息之認列標準嚴於壞消息之認列標準,進而造成盈餘對於壞消息的反應較為及時、 敏感(Basu, 1997;Watts, 2003),而穩健性又區分為條件穩健性與非條件穩健性,兩 種穩健性原則皆有文獻探討之,但文獻上大都認為,僅有條件性穩健有助於改善契約效 率(Basu, 1997;Ball et al., 2000;Ball et al., 2003;Ball and Shivakumar, 2005;Basu, 2005; Ball, Robin and Sadka, 2008),未觀察到非條件穩健性對契約的效益,因此本研究以條件穩健性為研究方向。 本研究使用 Basu 提出的盈餘不對稱時效性模型做為條件穩健性的衡量。Basu (1997)利用市場報酬做為研究期間內的好、壞消息代理變數。股價包含了所有已公開 資訊,因此使用股價變動(報酬)做為市場上好、壞消息的指標。(1)式為 Basu(1997) 盈餘不對稱時效性模型: (1) DR * R R DR P / Xtt,j tj101 tt.j2 tt,j3 t,tj t,tj 其中 Xt,t-j:公司在第t-j 年與第 t 年間非常項目前(繼續營業項目)的累積會計盈餘; Pt,t-j:公司第t-j 年年初股價;Rt,t-j:公司第t-j 年 5 月到 t+1 年 4 月買入並持有報酬率; DRt,t-j:表示虛擬變數,當Rt,t-j為負時,其值為1,反之則為 0。 當報酬為正(好消息)時,盈餘對於正報酬(好消息)的反應為β2,當報酬為負(壞 消息)時,盈餘對壞消息的反應為β2+β3,其中盈餘對好消息與壞消息之反應差異為β3, 若公司會計準則存在盈餘穩健性,則 β3大於0 或(β2+β3)/β2大於 1。表 2 列示樣本期 間內各年度盈餘對於正報酬與負報酬的反應程度,除了2003 年之外,各年 β3皆顯著為 正,且大部分年度的(β2+β3)/β2大於1,顯示台灣會計系統存在盈餘穩健性。 就穩健性趨勢而言,若(1)式中(β2+β3)/β2逐年大於1 且有明顯遞增的趨勢就表 示公司財務報表的表達愈為保守。由圖1 發現除了 1999 年外,(β2+β3)/β2在1997~2007 年間穩健性波動幅度介於5~10%未有很明顯持續提升或下降,表示台灣在 1997~2007 年 間盈餘穩健程度未有很明顯的變化。 二、 盈餘穩健性程度與衡量期間 在這一節我們合併所有樣本年度重新估計(1)式,以衡量整體樣本期間盈餘穩健 程度,因變數包含累積1 年及累積 3 年的稅後淨利/期初股票市值(Xt,t/Pt-1 及 Xt,t-2/Pt-3, 之後簡稱X/P1、X/P3)兩種衡量,自變數部份,好、壞消息也對應分別以累積1 年及累

積3 年股價報酬來定義。 (1)式的估計分別採用 pooling regression 以及 Fama-MacBeth

estimates,後兩欄為 Fama-MacBeth(1973)estimates。

(1)式迴歸模型中考慮累積三年的盈餘與股價報酬,主要是避免 Roychowdhury and Watts(2007)所提出衡量偏誤的問題,Roychowdhury and Watts 認為 Basu 模型中以股

價變動做為消息衡量基準而股價變動已反應經濟租(rent),但會計盈餘未如預期反應經

濟租的變動,經濟租(rent)變動與淨資產價值變動無關,也就是報酬由經濟租變動所 引起時,不管好、壞消息之盈餘時效性皆是低的,而此問題在時效性估計期間較短的情 況下較為嚴重,當時效性估計期間較長時,經濟租預期最後可能轉換為資產或消失,因

此Roychowdhury and Watts(2007)認為應延長估計穩健性的期間,以累積期間衡量盈

餘穩健性減輕Basu 測量偏誤。本研究也依循 Roychowdhury and Watts(2007)的論點,

納入長期間估計期(3 年)研究盈餘穩健性。

表3 中發現不論使用 pooling 或 Fama-MacBeth 的方法,估計期為 1 年及 3 年的迴歸

結果皆顯示台灣1997~2007 年整體期間存在盈餘穩健性。但長期間(3 年)估計的盈餘

穩健性程度未高於短期間(1 年)的估計,其結果與 Roychowdhury and Watts(2007) 結果相異,其研究認為長時間估計的盈餘穩健性高於短期間的估計。但本研究認為使用 長期間估計盈餘穩健性,會提升盈餘對於好消息的反應,其反應程度應高於短期間估 計,主要因好消息的驗證要求相對壞消息高,使好消息相對壞消息較具有持續性,因此 當延長估計期間時,累積的會計盈餘對於好消息的認列(β2)相對短期高,進而當以長 期間估計盈餘對於好、壞消息之反應程度時,好、壞消息的差異(β3、(β2+β3)/β2絕對 值)應縮小。簡言之,由表3 中可以發現使用長期間累積會計盈餘對於好消息的反應程

度 (β2=0.1 for pooling、0.087 for Fama-MacBeth)高於短期間好消息的反應程度

(β2=0.012、-0.024),且 adj R2較高(0.108 >0.081、0.237> 0.144),以及長期累積盈餘 對好、壞消息反應程度差異(β3=0.088、0.196)、比率((β2+β3)/β2=1.878、3.269)低 於短期盈餘對好、壞消息反應程度的差異(β3=0.282、0.347)、比率((β2+β3)/β2=24.52、 13.512)。

三、 代理問題與盈餘穩健性之關聯性 為檢測假說一到七,本研究採用下列模型:

] * * * * [ (2) * / , , 4 , , 3 , , 2 , 1 , , , 3 , 2 , 1 0 1 , a j t t j t t t a j t t t a j t t t a t a j t t j t t j t t j t t j t j t t DR R Demand R Demand DR Demand Demand DR R R DR P X 其中Xt,t-j/Pt-j-1為因變數,1 年、3 年的非常項目前(繼續營業項目)的稅後淨利/期初股 票市值(簡稱X/P1、X/P3),Demand 代表個假說一至七中各類代理問題之代理變數, 若代理問題愈高,資金提供者對穩建性需求也愈高,則預期(2)式中 βa,4應顯著為正。 相關的實証結果列示於表4 至表 6。 假說一至四探討有限任期/責任、超額薪酬與自由現金流量代理問題,實證結果列示 於表4。若假說一成立,則當總經理異動次數(CHANGE)愈高,盈餘穩健性會愈高, 也就說CHANGERDR的係數應顯著大於零。表 4 第一欄顯示不管是 1 年期與 3 年 期迴歸結果皆發現,CHANGERDR的係數顯著為正,表示近三年總經理更動次數 (CHANGE)與盈餘穩健性呈現正相關,結果說明盈餘穩健性可以降低總經理異動帶來 的代理問題,以避免總經理任期較短導致的忠誠度與向心力不足,進而圖利自身損害公 司價值,符合假說一:經理人的替換次數愈高的公司,則公司盈餘穩健性程度愈高。 其次,表 4 第二與第三欄顯示COMEMSRDR與 COM2ERDR的係數顯著 為負,代表董監事薪酬佔盈餘比率(COM2E)與員工股票分紅佔盈餘比率(COMEMS) 與盈餘穩健性呈現負相關,穩健性非但無法降低因員工股票分紅、董監事薪酬衍生的代 理問題,相反的,如同假說二與三所述,當員工紅利與董監事薪酬佔盈餘的比率愈高, 經理人與董監事透過提高盈餘的管理行為所得的利益相對愈大,經理人與董監事偏好使 用較不穩健性的會計準則以提高本身的利益,因此出現兩者比率愈高時,盈餘穩健性反 而愈低的現象。表 4 的結果支持假說二與三,當員工股票紅利市值佔盈餘的比率與董監 事薪酬佔盈餘的比率愈高,則公司盈餘穩健性程度反而愈低。 在現金股利率(CDIV)部分,從表 4 第四欄可看出CDIVRDR的係數在估計期 為3 年的情況下顯著為負,顯示當現金股利發放增加時,降低內部人與外部股東的資訊不對稱與代理問題,因此對盈餘穩健性的需求降低,符合假說四。 表5 探討大股東(控制股東)與小股東代理問題,Panel A 與 B 分別為估計期 1 年與 3 年的結果。儘管DEV1ARDR的係數,不管是ㄧ年期或三年期,皆顯著為負,表示 控制股東股份控制權與盈餘分配權偏離與盈餘穩健性呈現負相關,此與預期不符,但 DR R DEV2A 與PLEDGERDR的係數在一年期模型中顯著為正,顯示席次控制 權與盈餘分配權偏離程度愈高、控制股東質押比率愈高,資本市場對盈餘穩健性的需求 愈高,此與假說五與六預期相符。整體而言,盈餘穩健性可以降低控制股東席次盈餘偏 離與董監事質押衍生的代理問題,但無法降低股份盈餘偏離衍生的代理問題,主要原因 可能是,相對於席次盈餘偏離平均高達39.255%(表 1),台灣股份盈餘偏離差程度並不 高(5.192%),因此並未產生對穩健性的需求。

表6 探討債權人代理問題對穩健性的需求, Panel A 與 B 分別列示 pooling regression

與 Fama-MacBeth(1973) regression 估計值。以往研究大多以負債比率來衡量債權人 的代理問題,但從表6 發現LLTIORDR的係數在各個衡量期間皆不顯著。不過若以 ROA 標準差(STDROA)與利息保障倍數(TIE)來衡量債權人代理成本,Panel A 結 果顯示STDROARDR的係數在ㄧ年期模型中顯著為正,TIERDR的係數在ㄧ、 三年期模型中皆顯著為負,也就是說當公司獲利波動性愈大,債權人對穩健性的需求愈 高;當利息保障倍數愈高,表示公司對利息支付的能力愈高,債權人保障較佳,對盈餘 穩健性的需求也顯著降低。整體而言,本研究支持盈餘穩健性可以降低債權人代理問 題,符合假說七,而且ROA 標準差較負債比率更適合作為債權人代理問題的衡量變數, 盈餘穩健性可降低與營運風險(ROA 標準差)有關的代理問題。此外,當公司利息保 障倍數愈高,債權人降低對盈餘穩健性的需求,表示對於債權人而言,利息保障倍數為 盈餘穩健性的替代機制。

四、 公司治理機制與盈餘穩健性 為檢驗假說八,本研究採用以下迴歸式:

] * * * * [ (3) * / , , 4 , , 3 , , 2 , 1 , , , 3 , 2 , 1 0 1 , a j t t j t t t a j t t t a j t t a t a j t t j t t j t t j t t j t j t t DR R CG R CG DR CG CG DR R R DR P X 其中Xt,t-j/Pt-j-1為因變數,包括1 年及累積 3 年的非常項目前(繼續營業項目)的稅 後淨利/期初股票市值(簡稱 X/P1及X/P3)。本研究使用外部董監事比率(OBOARDTIO)、 獨 立 董 事 比 率 (INDBOARDTIO )、 董 監 事 持 股 ( BOARDOWN )、 外 資 法 人 持 股 (FOREIGNOWN)做為公司治理機制(CG)的代理變數。以往研究發現外部董事具有 較高的監督專業性、有較佳的監督效果,當外部董事比率較高,公司發生財務報導舞弊 的機率較低、財報品質較佳、盈餘管理的可能性較低和公司債信評等較高(Beasley, 1996; Peasnell et al., 2000; Klein, 2002; Xie et al., 2003; Kao and Chen, 2004; Peasnell et al., 2005; Ashbaugh-Skaife et al., 2006),而獨立董事的監督則有助於抑制經理人為自利而 執行使財務報表失真的盈餘管理行為(Klein, 2002; Xie et al., 2003; Peasnell et al., 2005)。Beasley(1996)及 Ashbaugh-Skaife et al.(2006)指出董監事持股愈高則財報發生舞弊的可能性愈低,企業也有較高債信評等; Schleifer and Vishny(1986)、Agrawal

and Mandelker(1990)、Ryan and Schneider(2002)、Bhojraj and Sengupta(2003)、 Mitra and Cready(2005)等研究則指出機構法人具有監督效果,可降低內部人與外部人 間的資訊不對稱、減緩公司投機性報導行為,較高法人持股的公司有較低的債券殖利 率、較高的債信評等。 表7 列示公司治理機與盈餘穩健性之關聯性, Panel A 與 B 分別為 1 年期與 3 年 期模型的結果。單一變數檢測發現,外部董監事比率(OBOARDTIO)、獨立董事比率 (INDBOARDTIO)、董監事持股(BOARDOWN)、外資法人持股(FOREIGNOWN) 與盈餘穩健性呈現顯著負相關,若同時納入所有變數檢測,一年期結果發現,除獨立董 事外,所有變數與盈餘穩健性依然存在負相關。上述結果支持公司治理之強度與盈餘穩 健性呈現負相關,也就是說,台灣公司治理機制與盈餘穩健性呈現替代關係,當公司董 事會獨立性愈高、董監事監督能力愈強,以及外部機構法人監督力量愈大,企業愈不需

要透過盈餘穩健性來降低公司的代理問題,畢竟使用盈餘穩健性需付出資訊攸關性降低 的代價,如果公司治理機制可有效替代穩健性的機制,資本市場對穩健性的需求可望降 低。本研究的結果與Beekes et al.(2004)、Ahmed and Duellman(2007)、Garcia Lara et al.(2007)認為發現公司治理愈好,公司穩健性程度愈高的觀點相異,與 Bushman et al. (2004)、LaFond and Roychowdhury(2008)結果相似。

伍、

結論與建議

FASB 認為穩健性增加資訊充份股東與資訊不充份股東間資訊不對稱,降低會計資 訊的攸關性,主張廢除穩健會計,會計資訊表達朝向以公平市價基礎。但也有學者反對 FASB 的主張(Watts, 2003a;LaFond and Roychowdhury, 2008),LaFond and Roychowdhury (2008)認為穩健性反而可以降低資訊充份股東與資訊不充份股東間資訊不對稱。本研 究檢測盈餘穩健性可以降低企業利害關害人之間哪些代理問題,也檢測公司治理機制與 盈餘穩健性的關聯性,探討兩者是否存在替代性。 研究結果發現,在1997~2007 年期間台灣公司存在盈餘穩健性,但盈餘穩健性未有 一致的趨勢。盈餘穩健性可以降低經理人有限任期/責任的代理問題(總經理異動)、大 股東(控制股東)與小股東之間的代理問題(控制股東席次控制權與盈餘分配權偏離、 董監事質押)、債權人的代理問題(營運風險),但當董監事薪酬與經理人紅利連結到報 導盈餘時,董監事與經理人因個人利益直接連結到盈餘,即使投資人存在較高對穩健性 的需求,但企業的穩健性反而更差。此外,本研究也發現利息保障倍數、現金股利發放 與盈餘穩健性呈現負相關,因為當利息保障倍數愈高債權人無法收回利息的可能性降 低;提高現金股利也有助於降低內部人與外部股東之間的代理問題,在這兩個情況下, 債權人與股東對對盈餘穩健性的需求也隨之降低。 最後,公司治理機制與盈餘穩健性呈現負相關,外部董監事比率、獨立董監事比率、 董監事持股、外資法人持股與盈餘穩健性呈現負相關,顯示當公司治理機制愈好,愈可 降低公司的代理問題,因此愈不需透過盈餘穩健性降低代理問題。簡言之,在台灣盈餘

穩健性與公司治理機制皆為降低公司代理問題的工具,當公司治理機制良好,投資人對 穩健性的需求也會降低。台灣 2003 年開始大力推動公司治理,當台灣公司治理機制愈 趨健全後,台灣可以依循FASB 的論點,會計資訊表達朝向公平價值的會計準則,以避 免因採用穩健會計,降低會計資訊的攸關性。

參考文獻

林維珩和陳如慧,2005,員工分紅制度與經營效率,當前會計理論與實務研討會論文集, 中原大學會計學系。 高蘭芬、陳振遠、李焮慈, 2006,資訊透明度及席次控制權與現金流量權偏離對公司 績效之影響-以台灣電子業為例,臺灣管理學刊,第六卷,第二期,81-104。 許文馨、詹凌菁 2008,會計盈餘反應訊息時效性之不對稱與董監酬勞關係,中山管理 評論,第16 卷,第四期,851-884。 倪衍森與廖容岑,2006,家族企業負債代理成本及股利政策之研究-以台灣上市公司為 例,系統與管理,第十三卷,第二期,153-179。 姜家訓、葉鴻銘 2007,債權人監督、公司治理、會計師公費依賴度與盈餘穩健性之關 係,中華會計學刊,第六卷,第二期,173-208。 鍾志杰,2007,董監酬勞與會計資訊品質--從盈餘管理與資訊揭露的角度探討,中原大 學會計研究所碩士論文。Agrawal, A., G.. N. Mandelker. 1990. Large shareholders and the monitoring of managers: The case of antitakeover amendments. Journal of Financial and Quantitative Analysis 25, 143–161.

Ahmed, A. S., B. K. Billimgs, R. M. Morton, and M. S. Harris. 2002. The role of accounting conservatism in mitigating bondholder-shareholder conflicts over dividend policy and in reducing debt costs. The Accounting Review 77(4), 867-890.

Ahmed, A. and S. Duellman. 2007. Accounting conservatism and board of director characteristics: An empirical analysis. Journal of Accounting and Economics 43 (2/3), 411-437.

Ashbaugh-Skaife, H., D. Collins, and R. LaFond. 2006. The effects of corporate governance on firms’ credit ratings. Journal of Accounting and Economics 42(1/2), 203-243. Ball, R., A. Robin, and G. Sadka. 2008. Is financial reporting shaped by equity markets or by

debt markets? An international study of timeliness and conservatism, Review of

Accounting Studies 13, 168-205.

Ball, R., A. Robin, and J. Wu. 2003. Incentives versus standards: Properties of accounting income in four East Asia countries and implications for acceptance of IAS. Journal of

Accounting and Economics 36, 235-270.

Ball, R., and L. Shivakumar. 2005. Earnings quality in U.K. private firms. Journal of

Accounting and Economics 39, 83-128.

Ball, R., S. Kothari, and A. Robin. 2000. The Effect of international institutional factors on properties of accounting earnings. Journal of Accounting and Economics 29, 1-51. Basu, S. 1997. The conservatism principle and the asymmetric timeliness of earnings. Journal

of Accounting and Economics 24, 3-37.

Basu, S. 2005. Discussion of “Conditional and unconditional conservatism: Concepts and modeling”. Review of Accounting Studies 10, 311-321.

Beasley, M.S., 1996. An empirical analysis of the relation between the board of director composition and financial statement fraud. The Accounting Review 71, 443–465.

Beekes, W., P. Pope, and S. Young. 2004. The link between earnings timeliness, earnings conservatism and board composition: Evidence from the UK. Corporate Governance:

An International Review 12, 47-59.

Bhojraj, S., and P. Sengupta. 2003. Effects of corporate governance on bond ratings and yields: The role of institutional investors and outside directors. Journal of Business 76, 455–476.

Bushman, R., Q. Chen, E. Engel, A. Smith. 2004. Financial accounting information, organizational complexity, and corporate governance systems. Journal of Accounting

and Economics 37, 167–201.

Claessens, S., S. Djankov, J. Fan, and L. Lang. 2002. Disentangling the incentive and entrenchment effects of large shareholdings. Journal of Finance 57, 2741-2772.

Claessens, S., S. Djankov, and L. Lang. 2000. The separation of ownership and control in East Asian corporations. Journal of Financial Economics 58, 81-112.

Denis, D. J., D. K. Denis, and A. Sarin 1997. Ownership structure and top executive turnover.

Journal of Financial Economics 45, 193-221.

Fama, E. F., and J. MacBeth. 1973. Risk return and equilibrium: Empirical tests. Journal of

Political Economy 71, 607-636

García Lara, J. M., B. García Osma and F. Peñalva. 2007. Board of directors' characteristics and conditional accounting conservatism: Spanish evidence. European Accounting

Review 16(4), 727-755.

Gibson, M. S. 2003. Is corporate governance ineffective in emerging markets? Journal of

Financial and Quantitative Analysis 38(1), 231-250

Givoly, D., and C., Hayn, 2000. The changing time-series properties of earnings, cash flows and accruals: Has financial reporting become more conservative?. Journal of Accounting

and Economics 29, 287-320.

Hart, O., and J. Moore. 1995. Debt and seniority: an analysis of the role of hard claims in constraining management. American Economic Review 85, 567-585.

Economic Review 76 (2), 323–329.

Jensen, M. and W. Meckling. 1976. Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of Financial Economics 3(4), 305-360

Johnson, S., P. Boone, A. Breach, and E. Friedman. 2000. Corporate governance in the Asian financial crisis. Journal of Financial Economics 58, 141-186.

Kao, Lanfeng and Anlin Chen. 2007. Directors' share collateralization, earnings management and firm performance. Taiwan Accounting Review 6 (2), 153-172.

Kao, Lanfeng, Jeng-Ren Chiou and Anlin Chen. 2004. The agency problems, firm performance and monitoring mechanisms: The evidence from collateralized shares in Taiwan, Corporate Governance: An International Review 12(3), 389-402

Khan, M., and R. Watts. 2007. Estimation and validation of a firm-year measure of conservatism, working paper, Sloan School, MIT, Cambridge.

Klein, A. 2002. Audit committee, board of director characteristics, and earnings management.

Journal of Accounting and Economics 33, 375–400.

Knezevic, L. and M. Pahor 2004. The influence of management turnover on enterprise performance and corporate governance: The case of Slovenia. Economic and Business

Review for Central and South-Eastern Europe 6(4), 297-324.

LaFond, R. and R. Watts. 2008. The information role of conservatism. The Accounting Review 83(2), 447-478.

LaFond, R. and S. Roychowdhury. 2008. Managerial ownership and accounting conservatism.

Journal of Accounting Research 46(1), 101-135

La Porta, R., F. Lopez-de-Silanes, and A. Shleifer. 1999. Corporate ownership around the world. Journal of Finance 54, 471-517.

Lee, T. S. and H. Y. Yeh. 2004. Corporate governance and financial distress: Evidence from Taiwan. Corporate Governance: An International Review 12(3), 378-388.

Mitra, S., and W. M. Cready. 2005. Institutional stock ownership, accrual management, and information environment. Journal of Accounting, Auditing, and Finance 20 (3), 257-286. Peasnell, K., P. Pope, and S. Young. 2000. Accrual management to meet earnings targets: UK

evidence pre- and post-Cadbury. The British Accounting Review 32, 415–445.

Peasnell, K., P. Pope, and S. Young. 2005. Board monitoring and earnings management:Do outside directors influence abnormal accruals ? Journal of Business Finance and

Accounting 32(September), 1311-1345.

Roychowdhury, S. and R. Watts. 2007. Asymmetric timeliness of earnings, market-to-book and conservatism in financial reporting. Journal of Accounting and Economics 44(1/2), 2-31.

Ryan, L., and M. Schneider. 2002. The antecedents of institutional investor activism.

Academy of Management Review 27(4),554-573

Accounting & Economics 31(September), 321-387.

Shleifer, A. and R. Vishny. 1997. A survey of corporate governance. Journal of Finance June, 737-783.

Shleifer, A., and R. Vishny. 1986. Large shareholders and corporate control. Journal of

Political Economy 94, 461-488.

Tsai, W. H., J. H. Hung, Y. C. Kuo, and L. Kuo 2006. CEO tenure in Taiwanese family and nonfamily firms: An agency theory perspective. Family Business Review 19(1), 11-28. Yeh, Y. H. and T. S. Lee. 2001. Corporate governance and performance: The case of Taiwan.

The Seventh Asia Pacific Finance Association Annual Conference, Shanghai.

Watts, R. L. 2003. Conservatism in Accounting: Part I: Explanations and Implications.

Accounting Horizon 17(3), 207-221.

Watts, R. L. 2003. Conservatism in Accounting: Part II: Explanations and Implications.

Accounting Horizon 17(4), 207-221.

Wiwattanakantang, Y. 2001. Controlling shareholders and corporate value: Evidence from Thailand. Pacific-Basin Finance Journal 9, 323-362.

Xie, B., W. Davidson, and P. DaDalt. 2003. Earnings management and corporate governance: the role of the board and the audit committee. Journal of Corporate Finance 9, 295–316.

表

1 敘述統計

Variable N Mean Std Min Max

X/P1 % 6096 4.154 18.240 -402.642 199.914

R1 % 6096 12.613 69.987 -89.653 2220.810

X/P3 % 4782 17.455 45.274 -923.443 501.394

R3 % 4782 45.049 111.864 -201.524 2157.000

Agency Problem proxy

CHANGE 6096 0.497 0.769 0.000 5.000 COMEMS % 5968 6.497 13.924 -15.543 244.060 COM2E % 6096 1.169 1.476 -8.170 28.410 CDIV % 6096 2.597 2.839 0.000 30.910 LLTIO % 6096 8.624 9.469 0.000 57.378 STDROA % 6096 6.186 4.546 0.871 46.270 TIE 6096 959.252 10131.200 -12471.400 377479.270 DEV1A % 6096 5.192 9.163 0.000 76.140 DEV2A % 6096 39.255 24.996 -35.310 99.910 PLEDGE % 6096 13.227 21.553 0.000 100.000

Corporate Governance proxy

OBOARDTIO 6096 0.373 0.219 0.000 0.917 INDBOARDTIO 6096 0.088 0.144 0.000 0.625 BOARDOWN % 6096 24.059 13.364 0.610 95.330 FOREIGNOWN % 6096 6.467 10.979 0.000 71.830 a. 因變數 X/P1=非常項目前(繼續營業項目)的 1 年稅後淨利/期初股票市值的比重. X/P3=非常項目前(繼續 營業項目)的3 年累積稅後淨利/期初股票市值. R1=每年度買入並持有的報酬(t 年 5 月 t+1 年 4 月). R3=3 年買入並持有的報酬(追朔前兩2 年,t-2 年 5 月到 t+1 年 4 月). 代理問題之代理變數 DIFNI=分析師對 淨利的預測誤差取絕對值. DIFEPS=分析師對每股盈餘的預測誤差取絕對值. CHANGE=近三年總經理異動 次數. COMEMS=員工股票分紅市值/稅前淨利. COM2E=董監事薪酬/稅前淨利. CDIV=現金股利率. LLTIO= 長期負債比率. STDROA=營運風險,ROA 的標準差. TIE=利息保障倍數. DEV1A=股份盈餘偏離差,股份控制 權-盈餘分配權. DEV2A=席次盈餘偏離差,席次控制權-盈餘分配權. PLEDGE=董監事質押比率. 公司治 理之代理變數 OBOARDTIO=外部董監事比率. INDBOARDTIO=獨立董監事比率. BOARDOWN=董監事 持股比率. FOREIGNOWN=外資法人持股比率.

表

2 台灣公司盈餘穩健性趨勢

j t t j t t j t t j t t j t j t t P DR R R DR X , / 10 1 . 2 , 3 , * , 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 β1 -1.577 2.076 4.166 2.652 11.190 -4.545 -3.192 6.029 -0.627 -0.082 2.963 β2 0.022 0.020 0.007 -0.360 -0.105 -0.124 0.019 0.130 0.038 0.058 0.031 β3 0.067* 0.091** 0.261*** 0.676*** 1.015*** 0.501** 0.199 0.264*** 0.295*** 0.165** 0.284*** β2+β3 0.089 0.112 0.268 0.316 0.910 0.378 0.218 0.394 0.333 0.223 0.315 (β2+β3)/β2 4.019 5.529 39.669 -0.879 -8.675 -3.049 11.607 3.023 8.764 3.830 10.249 Adj R2 0.267 0.087 0.235 0.179 0.061 0.093 0.030 0.249 0.163 0.102 0.180 F-value 18.66*** 7.96*** 32.26*** 24.89*** 4.22*** 19.09*** 3.44** 59.31*** 31.7*** 22.99*** 22.6*** N 189 285 333 409 435 634 710 785 773 742 801a. 上述結果由OLS 方式迴歸估計得知,由於 OLS 估計結果存在異質變異,因此本研究使用 Huber-White 變異數 共變數異數矩陣修正變異數不齊一問題。

圖1 (β2+β3)/β2趨勢圖

表

3 台灣公司盈餘穩健性程度

* / 1 0 1 . 2 , 3 , , ,t j t j tt j tt j tt j tt j t P DR R R DR X coeff. p-value coeff. p-value coeff. p-value coeff. p-value

intercept ? 6.773 0 16.175 0 7.002 0 13.272 0 DR (β1) 2.590 0 -4.925 0.025 1.732 0.172 -0.226 0.839 R (β2) + 0.012 0.111 0.100 0 -0.024 0.607 0.087 0.03 R×DR (β3) + 0.282 0 0.088 0.001 0.347 0.008 0.196 0.005 (β2+β3)/β2 24.520 1.878 -13.512 3.269 Adj R2 0.081 0.108 0.144 0.237 F value 82.55*** 206.26*** 4.5** 6.42** N 6096 4782 6096 4782 Pooling Fama-MacBeth(1983) dependent variable variables pred. sign

Y=1 Y=3 Y=1 Y=3

X/P1 X/P3 X/P1 X/P3 a. 第一、二欄結果由 pooling 方式迴歸估計得知,第一欄以 1 年期的買入並持有的報酬為基準衡量穩健性,第 二欄以3 年期的買入並持有的報酬為基準衡量穩健性,追朔過去 2 年的報酬。第一、二欄結果中的 t 值經過 Huber-White 變異數共變數矩陣修正,修正變異數不齊一與序列相關的問題。 b. 第三、四欄結果由 Fama-MacBeth(1973)迴歸估計得知,第三欄為以 1 年期的買入並持股的報酬為基準衡 量穩健性,第四欄以3 年期的買入並持有的報酬為基準衡量穩健性,追朔過去 2 年的報酬。第三、四欄結果 中的t 值經過 Newey-West 估計式修正,修正序列相關的問題。 c. 變數定義請參考表1 d. *、**、***分別代表達到 10%、5%、1%顯著水準

表

4 與有限任期/責任、超額薪酬與自由現金流量相關代理問題及公司盈餘穩健性程度

a j t t j t t t a j t t t a j t t t a t a j t t j t t j t t j t t j t j tt P DR R R DR Demand Demand DR Demand R Demand R DR

X , / 1 0 1 , 2 , 3 , * , [ ,1 ,2 * , ,3 * , ,4 * , * , ]

coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value

intercept ? 6.779 0 6.439 0 5.504 0 3.521 0.007 14.285 0 11.169 0 9.638 0 2.009 0.481 DR 1.453 0.141 1.834 0.297 3.117 0.097 2.029 0.269 -0.555 0.624 -0.382 0.803 -2.488 0.214 1.341 0.433 R + 0.000 0.993 -0.027 0.593 -0.023 0.659 -0.031 0.559 0.129 0.004 0.086 0.038 0.058 0.165 0.059 0.1 R×DR + 0.230 0.004 0.418 0.01 0.444 0.006 0.382 0.01 0.065 0.229 0.201 0.004 0.201 0.004 0.167 0.013 CHANGE 0.291 0.883 -1.881 0.063 CHANGE×DR 0.254 0.892 -0.889 0.777 CHANGE×R - -0.016 0.623 -0.074 0.017 CHANGE×R×DR + 0.183 0.066 0.197 0.028 COMEMS 0.036 0.441 0.399 0.039 COMEMS×DR -0.089 0.447 -0.143 0.382 COMEMS×R + 0.004 0.164 0.001 0.525 COMEMS×R×DR - -0.024 0.006 -0.023 0.029 COM2E 0.789 0.054 1.820 0.055 COM2E×DR -1.561 0.038 3.003 0.104 COM2E×R + 0.025 0.254 0.048 0.028 COM2E×R×DR - -0.164 0.005 -0.092 0.006 CDIV 1.424 0.008 3.038 0 CDIV×DR -0.847 0.076 -0.446 0.611 CDIV×R + -0.004 0.857 0.034 0.005 CDIV×R×DR - -0.078 0.132 -0.083 0 Adj R2 0.179 0.171 0.187 0.230 0.276 0.257 0.269 0.341 F value 3.05* 3.89** 5.86*** 4.18** 5.04** 4.65** 6.35*** 11.82*** N 6096 5968 6096 6096 4782 4678 4782 4782 (iv) (iii) (ii)

dependent variable(Year) X/P1 (1Y)

variables pred. sign

(i) (i) (ii) (iii)

X/P3 (3Y)

(iv)

a. 使用 Fama-MacBeth 方式迴歸估計得知,結果中的 t 值經過 Newey-West 估計式修正,修正序列相關的問題。

表

5 大股東(控制股東)vs.小股東代理問題與公司盈餘穩健性程度

a j t t j t t t a j t t t a j t t t a t a j t t j t t j t t j t t j t j t t DR R Demand R Demand DR Demand Demand DR R R DR P X ] * * * * [ * / , , 4 , , 3 , , 2 , 1 , , , 3 , 2 , 1 0 1 , Panel A: Fama-MacBeth Regression(1年)

coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value intercept ? 7.196 0 5.102 0.012 7.003 0 7.375 0.000 5.331 0.006 DR 1.661 0.247 1.121 0.49 1.953 0.066 1.615 0.156 0.964 0.558 R + -0.036 0.493 0.076 0.174 -0.008 0.85 -0.024 0.609 0.077 0.146 R×DR + 0.397 0.01 -0.013 0.887 0.263 0.007 0.305 0.011 -0.048 0.621 DEV1A -0.117 0.203 -0.130 0.190 DEV1A×DR 0.0713 0.475 0.104 0.330 DEV1A×R - 0.0065 0.094 0.007 0.102 DEV1A×R×DR + -0.016 0.053 -0.013 0.089 DEV2A 0.027 0.469 0.029 0.464 DEV2A×DR 0.020 0.674 0.021 0.622 DEV2A×R - -0.002 0.163 -0.002 0.165 DEV2A×R×DR + 0.008 0.038 0.007 0.043 PLEDGE -0.004 0.895 -0.011 0.758 -0.025 0.516 PLEDGE×DR -0.018 0.622 -0.009 0.790 0.011 0.667 PLEDGE×R - -0.001 0.244 0.000 0.414 0.000 0.820 PLEDGE×R×DR + 0.006 0.047 0.005 0.064 0.005 0.107 Adj R2 0.149 0.167 0.166 0.169 0.184 F value 3.24** 1.630 3.23** 2.49* 1.400 N 6096 6096 6096 6096 6096

dependent variable(Year) X/P1 (1Y)

pred. sign

(i) (ii) (iv) (v) (vi)

variables

Panel B: Fama-MacBeth Regression(3年)

variables

coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value intercept ? 12.499 0 13.015 0.006 16.405 0 15.399 0.000 14.263 0.002 DR 0.276 0.863 3.561 0.302 0.090 0.005 1.323 0.489 3.198 0.344 R + 0.082 0.04 0.146 0.009 -0.197 0.888 0.089 0.009 0.151 0.006 R×DR + 0.221 0.002 0.164 0.261 0.220 0.014 0.261 0.011 0.151 0.309 DEV1A 0.044 0.738 0.018 0.881 DEV1A×DR -0.027 0.889 -0.094 0.521 DEV1A×R - 0.002 0.375 0.002 0.345 DEV1A×R×DR + -0.008 0.068 -0.009 0.086 DEV2A -0.013 0.859 0.032 0.671 DEV2A×DR -0.088 0.252 -0.086 0.247 DEV2A×R - -0.001 0.187 -0.001 0.206 DEV2A×R×DR + 0.000 0.916 0.001 0.790 PLEDGE -0.251 0.116 -0.220 0.149 -0.258 0.130 PLEDGE×DR 0.038 0.52 -0.004 0.942 0.070 0.299 PLEDGE×R - 0.001 0.576 0.000 0.802 0.001 0.411 PLEDGE×R×DR + -0.003 0.147 -0.004 0.158 -0.003 0.203 Adj R2 0.239 0.250 0.257 0.258 0.268 F value 3.98** 2.350 3.96** 2.78* 2.23 N 4782 4782 4782 4782 4782

dependent variable(Year) X/P3 (3Y)

pred. sign

(i) (ii) (iv) (v) (vi)

a. Panel A,B 使用 Fama-MacBeth(1973)方式迴歸估計得知,Panel A,B 結果的 t 值經 Newey-West 估計式修正,修正序列相關問題。 b. 粗體字為本研究主要研究之變數,標示粗體以便讀者閱讀。 c. 變數定義請參考表 1 d. *、**、***分別代表達到 10%、5%、

表

6 債權人 vs.經理人&股東代理問題與盈餘穩健性

a j t t j t t t a j t t t a j t t t a t a j t t j t t j t t j t t j t j tt P DR R R DR Demand Demand DR Demand R Demand R DR

X , / 1 0 1 , 2 , 3 , * , [ ,1 ,2 * , ,3 * , ,4 * , * , ]

Panel A: Pooling Regression

coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value coeff. p-value

intercept ? 7.338 0 10.530 0 6.732 0 11.154 0.000 17.761 0 30.795 0 16.201 0 31.968 0 DR 2.651 0.022 -1.343 0.252 2.606 0 -1.139 0.416 -6.614 0.028 -10.389 0.004 -5.083 0.02 -11.06 0.007 R + 0.023 0.047 0.002 0.878 0.012 0.114 0.013 0.295 0.108 0 0.049 0.14 0.097 0 0.062 0.062 R×DR + 0.275 0 0.166 0 0.282 0 0.165 0.006 0.063 0.076 0.084 0.061 0.091 0.001 0.060 0.221 LLTIO -0.046 0.634 -0.050 0.607 -0.154 0.56 -0.204 0.446 LLTIO×DR -0.029 0.805 -0.040 0.735 0.163 0.592 0.153 0.618 LLTIO×R - -0.002 0.426 -0.002 0.442 -0.001 0.661 -0.001 0.778 LLTIO×R×DR + 0.001 0.733 0.001 0.814 0.003 0.418 0.002 0.599 STDROA -0.681 0 -0.694 0.000 -2.665 0 -2.563 0 STDROA×DR 0.538 0.002 0.534 0.002 0.777 0.212 0.650 0.302 STDROA×R - 0.002 0.141 0.002 0.126 0.009 0.002 0.007 0.021 STDROA×R×DR + 0.010 0.031 0.009 0.034 -0.007 0.208 -0.006 0.323

TIE 0.000 0.199 3E-05 0.337 0.000 0.341 6E-05 0.441

TIE×DR -4E-05 0.073 -5E-05 0.141 -2E-04 0.076 -2E-04 0.042

TIE×R + 0.000 0.49 3E-07 0.587 0.000 0 1E-06 0.037

TIE×R×DR - -3E-06 0.002 -3E-06 0.010 -1E-05 0 -1E-05 0

Adj R2 0.086 0.102 0.082 0.108 0.111 0.140 0.112 0.146

F value 42.86*** 59.5*** 41.68*** 33.84*** 97.75*** 165.26*** 101.81*** 91.91***

N 6096 6096 6096 6096 4782 4782 4782 4782

(i) (ii) (iii) (iv)

dependent variable(Year) X/P1 (1Y) X/P3 (3Y)

variables pred. sign

(i) (ii) (iii) (iv)

a. Panel A 使用 Pooling 方式迴歸估計得知,Panel A 結果中的 t 值經過 Huber-White 變異數共變數矩陣修正,修正變異數不齊一與序列相關的問題。 b. 粗體字為本研究主要研究之變數,標示粗體以便讀者閱讀。 c. 變數定義請參考表 1 d. *、**、***分別代表達到 10%、5%、1%顯著水準

![表 5 大股東(控制股東)vs.小股東代理問題與公司盈餘穩健性程度 a jttjtttajtttajtttatajttjttjttjttjtjttDRRDemandRDemandDRDemandDemandDRRRDRPX ]****[ */,,4,,3,,2,1,,,3,2,101,](https://thumb-ap.123doks.com/thumbv2/9libinfo/7421284.105488/28.892.108.789.231.1044/大股東.webp)

![表 7 公司治理機制與盈餘穩健性程度 a jttjtttajtttajttatajttjttjttjttjtjttDRRCGRCGDRCGCGDRRRDRPX ]****[ */,,4,,3,,2,1,,,3,2,101,](https://thumb-ap.123doks.com/thumbv2/9libinfo/7421284.105488/31.892.109.790.186.759/.webp)